ABD merkezli uluslararası kredi derecelendirme kuruluşu Moody’s, Merkez Bankası’ndan (TCMB) faiz artırımlarına ara vermeden önce 2 sınırlı faiz artışı daha bekliyor.

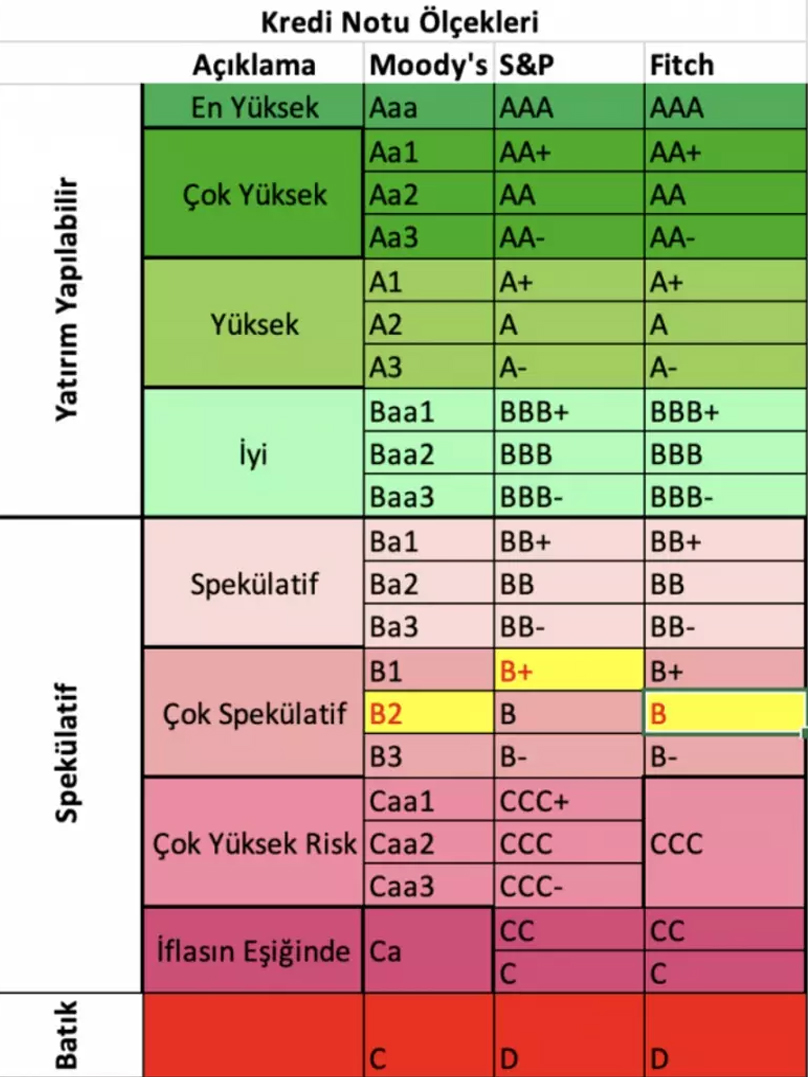

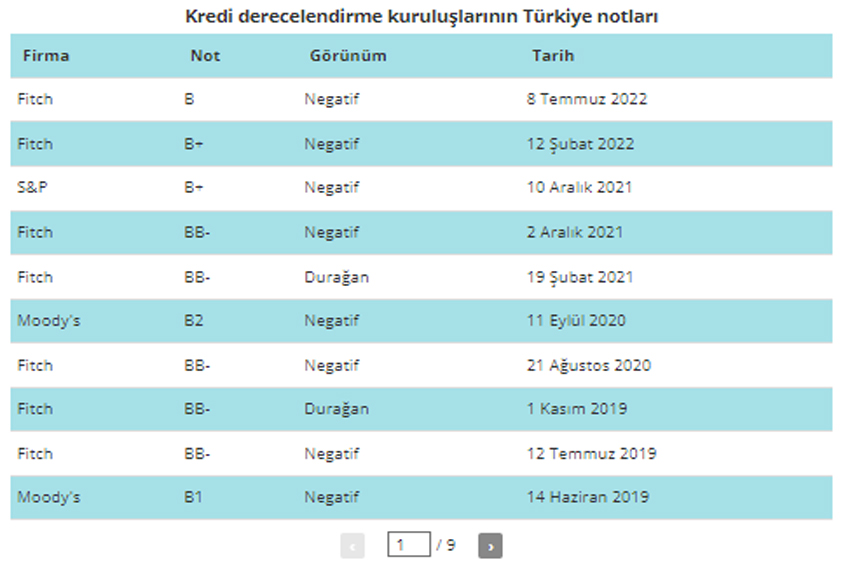

Türkiye’nin kredi notuna ilişkin değerlendirme yapılmadığını duyuran Moody’s, halihazırda Türkiye’nin kredi notunu “B3” ve not görünümünü “durağan” olarak değerlendiriyor.

Uluslararası kredi derecelendirme kuruluşu Moody’s Türkiye için ‘Kredi Görüşü’ raporu yayımladı.

Sadece abonelerle paylaşılan raporda “Kredi görüşümüz, olumlu bir senaryoda bile toparlanması zaman alacak kurumsal ve yönetişim gücündeki erozyona karşı ekonomik gücü ve ılımlı borcu yansıtmaktadır” ifadesi kullanıldı.

Türkiye’de manşet enflasyonun hala yüksek olduğu, önümüzdeki aylarda da yükselmeye devam edeceği öngörüldü. Büyümede sert bir yavaşlamanın yeni bir politika değişimi riskini artırabileceği uyarısı yapıldı.

Raporda “Cari dengedeki iyileşme ve artan rezervler kredi görünümü açısından olumlu. Sıkı para politikası sürdürülebilir ve maaş artışları TCMB’nin hedefi ile uyumlu gerçekleşirse kredi görünümü iyileştirilebilir” ifadesi yer aldı.

Kurum, Türkiye ekonomisinin 2023’te yüzde 4, 2024’te yüzde 2,5, 2025’te yüzde 3 büyümesini bekliyor. Ortalama enflasyonun bu yıl yüzde 53,5, 2024’te yüzde 58,9, 2025’te yüzde 39,1 olması bekleniyor.

Cari işlemler açığının GSYH’ye oranının da bu yıl yüzde 4,7, 2024’te yüzde 3,4, 2025’te yüzde 3 olması öngörülüyor.

BloombergHT’nin aktardığına göre; Moody’s Türkiye Cumhuriyeti Merkez Bankası’ndan (TCMB) faiz artırımlarına ara vermeden önce daha sınırlı 2 faiz artışı bekliyor.

Raporda, ortodoks politikaların 2021’deki gibi kısa vadeli olması durumunda kredi görünümünün negatife çekilebileceği belirtildi.

Türkiye’nin kredi notuna ilişkin değerlendirme yapılmadığını duyuran Moody’s, halihazırda Türkiye’nin kredi notunu “B3” ve not görünümünü “durağan” olarak değerlendiriyor.