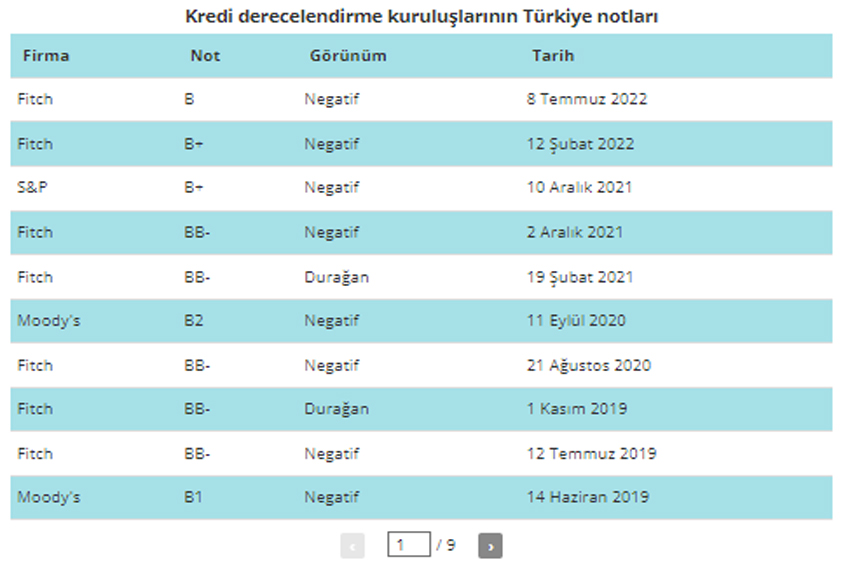

Standard & Poor’s (S&P) Avrupa, Orta Doğu, Afrika (EMEA) Ülke Reytingleri Direktörü Frank Gill, “Türkiye ekonomisinin aslında yeniden dengelendiğine dair artan kanıtları yansıtacak şekilde Türkiye’nin B kredi notunu korurken, kredi notunu olumlu yükselttik.” dedi.

Türkiye’nin ilerleyen dönemde kredi notunun yükseltilebilmesi için aranacak koşullara da değinen Gill, “Ödemeler dengesi sonuçlarının iyileşmesi, yurt içi tasarrufların artması, Türk lirasındaki artış, Türkiye’nin kullanılabilir Döviz rezervlerinin yükselmesi durumunda notu da yükseltebiliriz” değerlendirmesinde bulundu.

ABD merkezli uluslararası kredi derecelendirme kuruluşu Standard & Poor’s, internet üzerinden “Gelişmekte Olan Piyasalara Bakış: Türkiye 2024 Görünümü” başlıklı bir toplantı düzenledi.

BloomberHT’nin aktardığına göre; Toplantıda, Türkiye’nin son dönemde ekonomik istikrarın artırılması amacıyla atılan adımların etkilerini değerlendiren Uluslararası kredi derecelendirme kuruluşu Standard & Poor’s (S&P) Avrupa, Orta Doğu, Afrika (EMEA) Ülke Reytingleri Direktörü Frank Gill, “Türkiye ekonomisinin aslında yeniden dengelendiğine dair artan kanıtları yansıtacak şekilde Türkiye’nin B kredi notunu korurken, kredi notunu olumlu yükselttik.” dedi.

Türkiye’nin bu yılın üçüncü çeyrek büyüme verisine ilişkin değerlendirmede bulunan Gill, “Genel olarak, ekonomide özellikle Ortodoks para politikasının yeniden uygulamaya konmasının, ekonominin yeniden dengelenmesi, yurt içi tasarrufların artması, tüketimin yavaşlaması ve dolayısıyla ithalatın da azalması açısından fayda sağlamaya başladığı yönünde işaretler olduğunu düşünüyoruz” İfadelerini kullandı.

Türkiye ekonomisin genel görünümünü de değerlendiren Gill, “Temel senaryomuz Türk ekonomisinin yumuşak inişten faydalanacağı yönündedir” diye konuştu.

“Notu da yükseltebiliriz”

Türkiye’nin ilerleyen dönemde kredi notunun yükseltilebilmesi için aranacak koşullara da değinen Gill, “Ödemeler dengesi sonuçlarının iyileşmesi, yurt içi tasarrufların artması, Türk lirasındaki artış, Türkiye’nin kullanılabilir Döviz rezervlerinin yükselmesi durumunda notu da yükseltebiliriz.” değerlendirmesinde bulundu.

Toplantıda Türk bankalarının görünümünü değerlendiren S&P EMEA Finansal Kuruluşları Direktör Yardımcısı Anais Ozyavuz da Türk bankalarının yeterli sermaye tamponlarına sahip olduğunu belirterek, şunları söyledi:

“Tabii ki para biriminin daha fazla değer kaybetmesi nedeniyle bankalarda bir miktar sermaye kaybı bekliyoruz. Ama bunun yönetilebilir (koşullar) olacağını düşünüyorum. Ayrıca bankaların çoğunun son iki yıldır ihtiyaç halinde kullanabilecekleri ücretsiz provizyon ayırması da rahatlatıcı bir unsur.”